Kapsanan Faiz Oranı Paritesi (CIRP)

Örtülü faiz oranı paritesi (CIRP), iki ülkenin faiz oranları ile spot ve vadeli döviz kurları arasındaki ilişkiyi tanımlayan teorik bir finansal durumdur. Vadeli sözleşmeler kullanarak arbitraj fırsatı olmadığını ortaya koyar. Vadeli Sözleşme İleriye dönük sözleşme Genellikle sadece “ileriye” olarak kısaltılan bir forward sözleşmesi, gelecekte belirli bir tarihte belirli bir fiyattan bir varlığı satın almak veya satmak için yapılan bir sözleşmedir. genellikle faiz oranlarındaki farktan yararlanarak gevşek kar elde etmek için kullanılır. Faiz oranlarındaki farkın vadeli ve spot döviz kurlarına eşit olması gerektiğini savunuyor.

İçindekiler

Özet

- Örtülü faiz oranı paritesi (CIRP), iki ülkenin faiz oranları ile spot ve vadeli döviz kurları arasındaki ilişkiyi tanımlayan teorik bir finansal durumdur.

- CIRP, faiz oranlarındaki farkın vadeli ve spot döviz kurlarına eşit olması gerektiğini savunuyor.

- Faiz oranı paritesi olmasaydı, bankalar ve yatırımcılar için döviz kurlarındaki farklılıklardan yararlanmak ve gevşek kar elde etmek çok kolay olurdu.

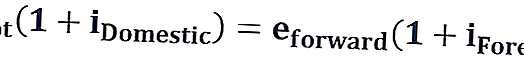

Kapsanan Faiz Oranı Paritesi Formülü

Kapsanan faiz oranı paritesi aşağıdaki formül kullanılarak kavramsallaştırılabilir:

Nerede:

- e spot , iki para birimi arasındaki spot döviz kuru

- e forward , iki para birimi arasındaki forward döviz kuru

- i Yurtiçi , yerli nominal faiz oranıdır

- i Yabancı , yabancı nominal faiz oranıdır

CIRP varsayımları

- Arbitraj dışı durum : CIRP, uluslararası finans piyasalarında risksiz kar elde etmek için tüm potansiyel fırsatları ortadan kaldıran arbitrajsız bir koşulu yürürlüğe koyar.

- Varlıkların homojenliği : CIRP, iki varlığın para birimi değerleri dışında her açıdan aynı olduğunu varsayar.

- Faiz oranı farkı = 0 : CIRP, vadeli piyasadaki iki varlığın faiz oranı farkının sürekli olarak sıfıra eşit olması gerektiği varsayımı altında çalışır.

CIRP Örneği

Örneğin, A Ülkesinin para biriminin, nominalB Ülkesinin para birimi, ancak faiz oranı. Faiz Oranı Faiz oranı, genellikle anaparanın bir yüzdesi olarak ifade edilen, verilen herhangi bir borç türü için borç veren tarafından bir borçluya tahsil edilen tutarı ifade eder. A Ülkesinde% 8 ve B ülkesinde faiz oranı% 6’dır. Bu nedenle, bir yatırımcı B’nin para biriminde borç almanın, onu spot piyasada A’nın para birimine dönüştürmenin ve ardından yatırım gelirlerini yeniden B para birimine dönüştürmenin faydalı olacağını görecektir.

Ancak, B para birimi cinsinden alınan krediyi geri ödemek için, yatırımcının para birimini A’dan B’ye dönüştürmek için bir forward sözleşmesi yapması gerekecektir. B’ye, işlemden elde edilecek tüm potansiyel karları ortadan kaldırır, risksiz kar fırsatını ortadan kaldırır ve arbitraj dışı koşulu yerine getirir.

Karşılanan Faiz Oranı Paritesi – Karşılanmayan Faiz Oranı Paritesi

1. Gelecekteki oranlar

Kapsanan faiz oranı paritesi, döviz kurlarını değerlendirirken gelecekteki oranların veya vadeli oranların kullanılmasını içerir ve bu da potansiyel riskten korunmayı mümkün kılar. Ancak, teminatsız faiz oranı paritesi Karşılanmayan Faiz Oranı Paritesi (UIRP) Kapsanmayan Faiz Oranı Paritesi (UIRP), iki ülke arasındaki nominal faiz oranlarındaki farkın, temelde tahmini ifade eden beklenen oranları hesaba kattığını varsayan bir finansal teoridir. gelecekteki faiz oranları. Bu nedenle, gerçek ilerleme oranının değil, beklenen gelecek oranının bir tahmininin kullanılmasını içerir.

2. Döviz kurlarındaki farklılık

Kapsanan faiz oranı paritesine göre, faiz oranları arasındaki fark vadeli iskonto / primde ayarlanır. Yatırımcılar daha düşük faiz oranlı bir para biriminden borç aldıklarında ve daha yüksek bir faiz oranlı para birimine yatırım yaptıklarında, sonuç olarak bir vadeli teminat yoluyla avantaj sağlarlar.

Ön teminat, yatırımla ilgili tüm riskleri ortadan kaldırır. Ancak parite için ödenmemiş faiz, farkı yerel para biriminin beklenen amortisman oranına eşitleyerek faiz oranları arasındaki farkı düzeltir. Çünkü teminatsız bir faiz oranı paritesi durumunda yatırımcılar herhangi bir vadeli teminattan yararlanamazlar.

İlgili Okumalar

Finans, Finansal Modelleme ve Değerleme Analisti (FMVA) ™ FMVA® Sertifikasyonunu sunar Kariyerlerini bir sonraki seviyeye taşımak isteyenler için Amazon, JP Morgan ve Ferrari gibi şirketlerde çalışan 350.600’den fazla öğrenciye katılın. Öğrenmeye ve kariyerinizi ilerletmeye devam etmek için aşağıdaki kaynaklar yardımcı olacaktır:

- Döviz Kazancı / Kaybı Döviz Kazancı / Kaybı Bir kişi yabancı para biriminde mal ve hizmet sattığında bir döviz kazancı / kaybı oluşur. Satıcının yerel para birimine çevrildiğinde yabancı para biriminin değeri, geçerli döviz kuruna bağlı olarak değişecektir. Dönüştürme işleminden sonra para biriminin değeri artarsa, satıcı döviz kazanımı yapmış olacaktır.

- Döviz Taşıma Ticareti FX Taşıma Ticareti Döviz taşıma ticareti olarak da bilinen döviz taşıma ticareti, daha yüksek faiz oranlı para biriminin

- Üçgen Arbitraj Fırsatı Üçgen Arbitraj Fırsatı Üçgen arbitraj fırsatı, bir döviz değişiminde üç para birimi arasında var olan arbitraj fırsatlarından yararlanan bir ticaret stratejisidir. Arbitraj, kote edilen fiyatlarda tutarsızlıklar olduğunda bir para biriminin diğerine ardışık olarak değiştirilmesi yoluyla gerçekleştirilir

- USD / CAD Para Birimi Çapraz USD / CAD Para Birimi Çapraz USD / CAD döviz çifti, ABD’yi CAD’e dönüştürmek için kote edilen oranı veya bir ABD doları başına kaç Kanada doları alındığını temsil eder. Örneğin, 1,25 USD / CAD oranı, 1 ABD dolarının 1,25 Kanada dolarına eşit olduğu anlamına gelir. USD / CAD döviz kuru, her ikisinin de ekonomik ve politik